【営業時間】

8:30-17:00 土日定休

2013年11月 9日 20:27

農業を営んでいた被相続人から相続で農地を取得した相続人が、その後も引き続き農業を営んでいく場合には、宅地並評価部分に対する相続税が、猶予されます。

そして猶予された相続税は、農業を営む相続人が死亡したり、申告期限後20年間農業を営んでいた場合に免除されます。これを農地の相続税納税猶予制度と言います。

配偶者が納税猶予の適用を受ける場合には、注意をしなければならない点が有ります。それは、あくまでも納税を猶予する規定なので納付すべき相続税額が算出されない場合には、適用の余地は無いという事です。従って、配偶者について配偶者税額軽減の結果税額ゼロの場合には、納税猶予の適用はできません。

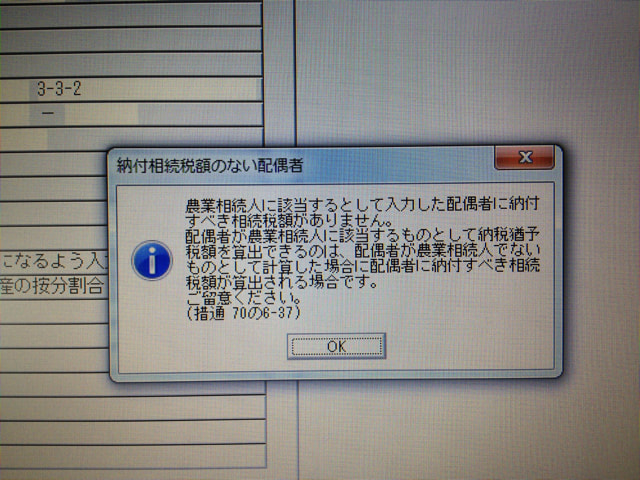

事務所にて使用している相続税のパソコンソフトでは、上の写真の様に「納付相続税額のない配偶者」と表示されます。なので安心!!......とは簡単にはいきません。

更に注意しなければならない点が二つ有ります。

【その1】

このまま「OK」をクリックして終了させると、申告書第1表で配偶者の欄は、配偶者税額軽減後の差引税額「0」で、農地納税猶予税額も「0」なので一見正しいように見えます。しかし、配偶者以外の納税額は第3表の農業投資価格に基き計算された圧縮された税額で按分されているので、過小申告になってしまいます。

基本情報の設定で、配偶者を農業相続人に該当しないに変更しなければなりません。

【その2】

上の写真の「納付相続税額のない配偶者」と表示されないからと言って、安心してはいけません。パソコンは、按分割合を機械的に切り上げ、切り捨てしているので、配偶者が相続により取得した割合が法定相続分に満たないにもかかわらず、税額が算出されてしまう事が有ります。実際に配偶者の税額100円でも算出されると、あたかも納税猶予の適用可能とソフトは判断してしまいます。

今の実務では、税務のパソコンソフト無しでは成り立ちません。計算は勿論ですが、規定の適用判断も頼ってしまいがちですが、判断は税の仕組みを理解したうえで人間の頭で判断しないと、誤りを起こす危険があるのだと、再認識させられました。

2013/11/08 ky Brog Press

-- iPadから送信

ホームページリニューアル

Jan 02, 2022

新型コロナ対応

Apr 08, 2020

ホームページリニューアル

Mar 05, 2015

東京税理士会常務理事就任

Jun 21, 2013

iPad、iPhone用のアイコン

Feb 22, 2013